相続財産の調査とは?ゴルフの会員権や著作権、特許権も遺産分割手続きが必要?【行政書士執筆】

相続が起きたら相続財産を調査しなければなりません。これは相続人に対してどのような資産や負債が残されていて、遺言書が残されていない場合には遺産分割協議の際にその対象となるものを把握する必要があるからです。

この記事ではそのような相続財産の中でも「ゴルフの会員権や著作権、特許権のような権利」などに関する調査について解説をしたいと思います。

財産調査の基礎知識

不動産の財産調査について解説をする前に、相続財産の調査についての基礎知識を確認しておきましょう。

相続財産の種類

相続財産にはプラスの財産とマイナスの財産が存在します。

プラスの財産とは非相続人が残したいわゆる資産です。プラスの財産には「土地・建物のような不動産」「預貯金や株式などの金融資産」「宝石・骨董品などの動産」「ゴルフの会員権や著作権、特許権のような権利」などが存在します。これらのプラスの財産は遺言書の内容や遺産分割協議の結果によって相続人に配分されます。

一方、マイナスの財産とは「銀行や人からの借入金」「未払いの医療費などの債務」「クレジットカードのキャッシング」などのことを指します。マイナスの財産もプラスの財産と同様に、遺言書の内容や遺産分割協議の結果によって相続人に配分されます。これは相続人が被相続人の代わりに債務を負うということを意味します。

すなわち、相続人は非相続人が残した資産(プラスの財産)と負債(マイナスの財産)の両方を相続するということです。

なお、被相続人の死亡により発生した財産で、本来の相続財産にはあたらないけれど、相続財産と同等の価値があるもののことを指すみなし相続財産については、相続財産として遺産分割協議の対象にはなりませんが相続税の対象となることに注意は必要です。みなし相続財産には生命保険金や死亡退職金が含まれます。

相続放棄

相続財産の調査をすることでプラスの財産が見つかることもあればマイナスの財産が見つかることもあります。

プラスの財産がたくさん見つかり、相続人で分け合うことができれば良いですが、マイナスの財産ばかりが見つかった場合に相続人が借金を負うことになるのは避けたいと思います。このように相続人がマイナスの財産を負わないために存在する制度が「相続放棄」です。

相続放棄人は熟慮期間というものが設定されています。熟慮期間とは、相続人が自己が相続する財産に何が含まれるかということを調査し、相続放棄をするべきかを考える期間です。熟慮期間は「自己が相続人であることを知った日から3ヵ月」と法律で定められています。この期間内に相続人は相続財産の調査を行い、自己が相続する可能性のあるプラスの財産とマイナスの財産を明らかにして、相続放棄をするかどうかを選択します。すなわち、相続財産の調査は3ヵ月以内に行わなければなりません。

なお、熟慮期間経過後に多額の借金があることが判明した場合には、借金の存在を知った時から3ヵ月以内であれば「相続放棄」をすることができる可能性があります。

その他の権利の財産調査

ここからは不動産や金融財産以外のその他の権利の財産調査について解説していきたいと思います。

対象となるその他の権利とは

まず、相続財産に含まれるその他の権利とは何かを説明したいと思います。相続財産は大きく3つに分類すると「金融資産」「不動産」「その他の財産」になることは冒頭でも少し紹介しました。この記事では「その他の財産」として、預貯金以外の金融資産(株式や国債)、ゴルフなどの会員権、知的財産権の調査方法を紹介したいと思います。

株式の財産調査

相続財産に含まれる株式といってもいくつか種類があります。それは「上場株式」「非上場株式」「経営していた会社の株式」です。上場株式であれば財産調査もしやすく、評価額の算定も行いやすいです。

上場株式の財産調査の方法は預貯金の調査と似ています。上場株式は証券会社に問い合わせることで調査することができます。被相続人がどの証券会社を利用しているかどうかは、証券会社からの手紙や通知で確認することができます。上場株式を保有していることが明らかなのであれば、大手の証券会社に問い合わせてみても良いかもしれません。

また、銀行口座から証券口座にお金を振り込んでいる場合には、預金通帳の取引履歴を見ることでどの証券会社を利用していたのかを確認することができます。証券会社を特定して問い合わせると、手続きの流れや必要書類について説明がありますのでそれに従って財産調査を行いましょう。

非上場株式の財産調査を行う場合には、まず被相続人が残している書類を探しましょう。具体的には「株券」「株主名簿記載事項証明書」「株式譲渡契約書」「引受契約書」「投資契約書」などです。これらの書類が存在すれば、そこに記載されている会社の株式を保有している可能性が高いです。

非上場株式の場合には、証券会社などの仲介会社が存在しないため、株式を発行している会社に対して直接連絡をしましょう。非上場株式の場合には評価額の算定が難しいため、公平な評価のために弁護士や行政書士などの専門家に代理してもらうことがおすすめです。

被相続人が株式会社を経営していた場合に、その会社の株式を保有していることが多いと思います。その場合には相続人が会社の株式を相続するのか、その他の会社関係者に譲渡するのかという問題が生じます。

会社経営者の保有している株式の保有率は高いことがほとんどですので、その株式が誰に移るのかということは会社の経営にとって影響が大きいからです。とはいえ、相続財産に含まれることには変わりありませんので、財産調査はしっかりと行いましょう。

国債の財産調査

被相続人が生前に個人向け国債を購入していた場合には相続財産に含まれます。個人向け国債は一時期ブームになっていたこともあり、実は保有している方も多いようです。

国債はそのほとんどが日本銀行によって保有されていますが、個人向けも発行されているからです。国債を相続する場合には国債を換金するか国際の名義変更を行う手続きが必要です。国債の財産調査についても預貯金や上場株式と同様に、取扱金融機関からの通知などで目星をつけます。実際に手続きを行う場合にはそこに記載されている取扱金融機関に連絡をしましょう。

会員権の財産調査

ゴルフ会員権やホテルの会員権など財産的価値を伴う会員権は様々なものがあります。被相続人が生前にそのような会員権を保有していた場合にはそれも相続財産に含まれます。

他方で、会員権は民間企業が発行していることがほとんどですので、その企業との契約内容や、会員の種別によっては相続の対象とならないこともありますので、会員規約などを参照して確認する必要があります。

被相続人が会員権を保有していたかどうかの調査は、会員に向けて送られる郵送物などを探すことで行えます。また、友人や知人にそのような話をしていることもあるかと思いますので、そのことをさりげなくヒアリングしてみてもいいかもしれません。

会員権には年会費などがかかる場合が多いですので、通帳の履歴の確認を行うこともできます。また年会費の不払いなどで相続人に連絡が来るケースもあります。

知的財産権の財産調査

被相続人が知的財産権を有している場合にも相続財産に含まれます。

知的財産権とは、著作権、特許権、商標権、実用新案権のことをいいます。著作権はその権利の設定自体も申請が不要なため、相続した場合も特段の手続きは存在しませんが、それ外の場合には被相続人から相続人への権利の移転手続きを特許庁に対して行わなければなりません。

被相続人が知的財産権を有しているかを調査する際には「特許情報プラットフォーム」という独立行政法人が管理しているサイトを使うことができます。ここで被相続人の名前で検索をすると、知的財産権を有していたかを確認することができます。

また、権利証などの書類でも確認することができます。なお、知的財産権を相続したとしても一定の年月が経過することで権利が消滅してしまいます。例えば、著作権は著作者の死後50年、特許権は出願の日後20年、実用新案権は出願の日後10年で権利が消滅してしまいます (権利によって更新等ができるものもあります)。

財産調査の後にすべきこと

冒頭でもご紹介しましたが、不動産や金融資産、その他の権利の財産調査は、相続人が相続をすることができる財産を明らかにするための作業です。ここからは財産調査が終わった後にするべきことについてご紹介します。

財産目録の作成

財産調査を行った後はそれをまとめた財産目録を作成しましょう。

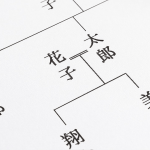

財産目録とは、相続財産を整理してまとめた表のことをいいます。これを作成することによって相続財産やその評価額などが明らかになり、遺産分割の際に相続人間でのトラブルを防止することができます。

また、相続税を申告する際には財産目録の提出が必要になるので、財産調査が終了したらそれをもとに必ず作成しましょう。

財産目録を作成する際には、不動産や金融資産、その他の権利などのプラスの財産と負債などのマイナスの財産の調査結果を反映させて評価額を算出します。

財産調査の際に取得した固定資産評価証明書や残高証明書などを証拠として添付して、くれぐれも記載漏れがないようにしておきましょう。財産目録には決まった様式はありませんので作成者が自由な形式で作成することができます。

しかし、財産の評価額の算出やその後の相続税の計算など、専門的な知識が必要になることが多いです。誤った評価をしてしまうとその後の遺産分割の際にトラブルに発展してしまうことがありますので、専門家に頼ることもおすすめです。

遺産分割協議

相続の際に遺産分割協議を行わないと遺産分割協議書を作成することができません。遺言書が残されていない場合などには基本的に遺産分割協議を開催して、遺産分割協議書を作成します。遺産分割協議書は相続手続きを行う際に利用します。

例えば、銀行で預金相続の手続きをする場合、法務局で不動産の相続登記をする場合、証券会社で有価証券や株式の相続手続きをする場合、相続税の申告をする場合などがあります。また、遺産分割協議書を作成するメリットの1つとして、相続人間でのトラブルを回避ができることがあります。

遺産分割協議書はその名称のとおり、相続人間で遺産を分割するために協議した内容を記した書類であり、相続人間での合意によって作成されます。なので、相続手続きが終わった後に遺産分割についてトラブルになることを防ぐためにもその内容を書類で残しておくことが重要になります。

相続財産の調査をもとに作成した財産目録を適宜参照しながら、遺産分割協議を行うことになりますので、遺産分割協議を開催して、相続手続きに必要不可欠な遺産分割協議書を作成するためには財産調査を十分に行うことが重要になるのです。

また、相続に関する正確な法律知識を有しており、中立的な立場に立てる者が遺産分割協議にいない場合、可能なはずの権利主張などが出来ずにトラブルに繋がるということはよく起きてしまします。これらの場合には「行政書士」や「司法書士」といった専門家に依頼することで、スムーズで正確な遺産分割協議書の作成・相続手続きを行うことが出来ます。

まとめ

ここまでその他の相続財産として「株式、個人向け国債、会員権、知的財産権」について、その調査方法や手続きを中心に、その前提知識や財産調査の後にするべきことと合わせてご紹介してきました。これらの権利以外にも相続財産となりうるものは数多く存在します。被相続人が残した財産を正確に評価するためにも専門家の知識や経験に任せることが良いでしょう。また、財産目録の作成や遺産分割協議書の作成を専門家に依頼しようと考えている場合には、それぞれの工程をスムーズに行うためにも財産調査のタイミングから専門家に依頼することをおすすめします。

ご希望の地域の専門家を探す

ご相談される方のお住いの地域、遠く離れたご実家の近くなど、ご希望に応じてお選びください。

この記事を書いた人

相続専門のポータルサイト「いい相続」は、相続でお悩みの方に、全国の税理士・行政書士・司法書士・弁護士など相続に強い、経験豊富な専門家をお引き合わせするサービスです。

「e行政書士」の相続手続に関する役立つ情報は「いい相続」編集スタッフがお届けしています。また「いい相続」では、相続に関連する有資格者の皆様に、監修のご協力をいただいています。

▶ いい相続とは

▶ 監修者紹介 | いい相続

相続手続きに関する他の記事

-

共同相続人とは?定義や法定相続人との違いについてわかりやすく説明

共同相続人とは?定義や法定相続人との違いについてわかりやすく説明

-

株式の相続はどうやるの?株式の調べ方や名義変更の手続き、評価方法までわかりやすく解説

株式の相続はどうやるの?株式の調べ方や名義変更の手続き、評価方法までわかりやすく解説

-

相続放棄手続きの方法、期限や注意点も解説

相続放棄手続きの方法、期限や注意点も解説

-

車の所有者が亡くなったときの名義変更の相続手続きをわかりやすく解説!

車の所有者が亡くなったときの名義変更の相続手続きをわかりやすく解説!

-

相続手続きの一覧とスケジュール|流れと期限・必要書類・手順をどこよりもわかりやすく解説!【行政書士監修】

相続手続きの一覧とスケジュール|流れと期限・必要書類・手順をどこよりもわかりやすく解説!【行政書士監修】

-

法定相続情報一覧図(法定相続情報証明制度)どんな手続きに利用できる?流れや費用まとめて解説【行政書士監修】

法定相続情報一覧図(法定相続情報証明制度)どんな手続きに利用できる?流れや費用まとめて解説【行政書士監修】

-

相続に関わる時効|知らなかった!は許されない相続手続きの時効とその根拠【行政書士監修】

相続に関わる時効|知らなかった!は許されない相続手続きの時効とその根拠【行政書士監修】

-

相続人がいないときの相続財産の行方と不動産のリスク【行政書士監修】

相続人がいないときの相続財産の行方と不動産のリスク【行政書士監修】

-

遺産相続手続き代行|相続手続きの流れと依頼する専門家の選び方、費用の目安【行政書士監修】

遺産相続手続き代行|相続手続きの流れと依頼する専門家の選び方、費用の目安【行政書士監修】

-

行政書士ができる相続手続きとは?司法書士との違いや費用の目安から行政書士選びのポイントまで【行政書士監修】

行政書士ができる相続手続きとは?司法書士との違いや費用の目安から行政書士選びのポイントまで【行政書士監修】