子供なしの夫婦、夫の財産をできる限り妻に残す方法【行政書士監修】

子供のいない夫婦の中には、どちらかが亡くなってしまったあとのことを考え、できるだけ財産を残しておきたいという方も多くいらっしゃるでしょう。

しかし、子供がいない場合には親や兄弟姉妹が相続人になることもあり、想定していたよりも配偶者が相続した財産が思ったよりも少なかった、というケースもあります。そういった事態を防ぐには、生前の相続対策が重要になってきます。

この記事では、子供なしの夫婦のどちらかが亡くなった際に、配偶者へできる限り財産を残すためにはどうすればよいか、相続順位や法定相続分が民法でどう定められているかを踏まえながら、遺言書の作成や贈与など生前にしておくべきことをご紹介します。

目次

子供なしの夫婦、遺産はすべて配偶者が相続できるか?

子供のいない夫婦のどちらかが先に亡くなった場合も、残された配偶者が必ずしも遺産をすべて相続するわけではありません。

子なしの夫婦の場合、どちらかが亡くなった場合の財産は残された配偶者に加え、被相続人の親・兄弟姉妹も相続人となります。

もし子供がいない夫婦が、「自分の死後に配偶者にできる限り財産を残したい」と思うなら、生前にできる限りの対策をしておく必要があります。

子供なしの夫婦、夫が亡くなった場合の相続順位と法定相続分は?

ここでは仮に、子供がおらず、夫婦のみの家庭で、夫が亡くなった場合を想定して、相続順位・法定相続分をみていきましょう。

相続が発生した際の相続順位

まず、法律上の相続順位についてですが、民法で配偶者についてはどんなときも相続人となることが定められており、誰よりも優先されます。

ここでいう配偶者は戸籍上の配偶者のことを指すため、内縁の妻は相続権が認められないことになります。

一方で、夫婦関係が破綻しており別居しているといった場合でも、籍が入っていれば妻は必ず相続人となります。

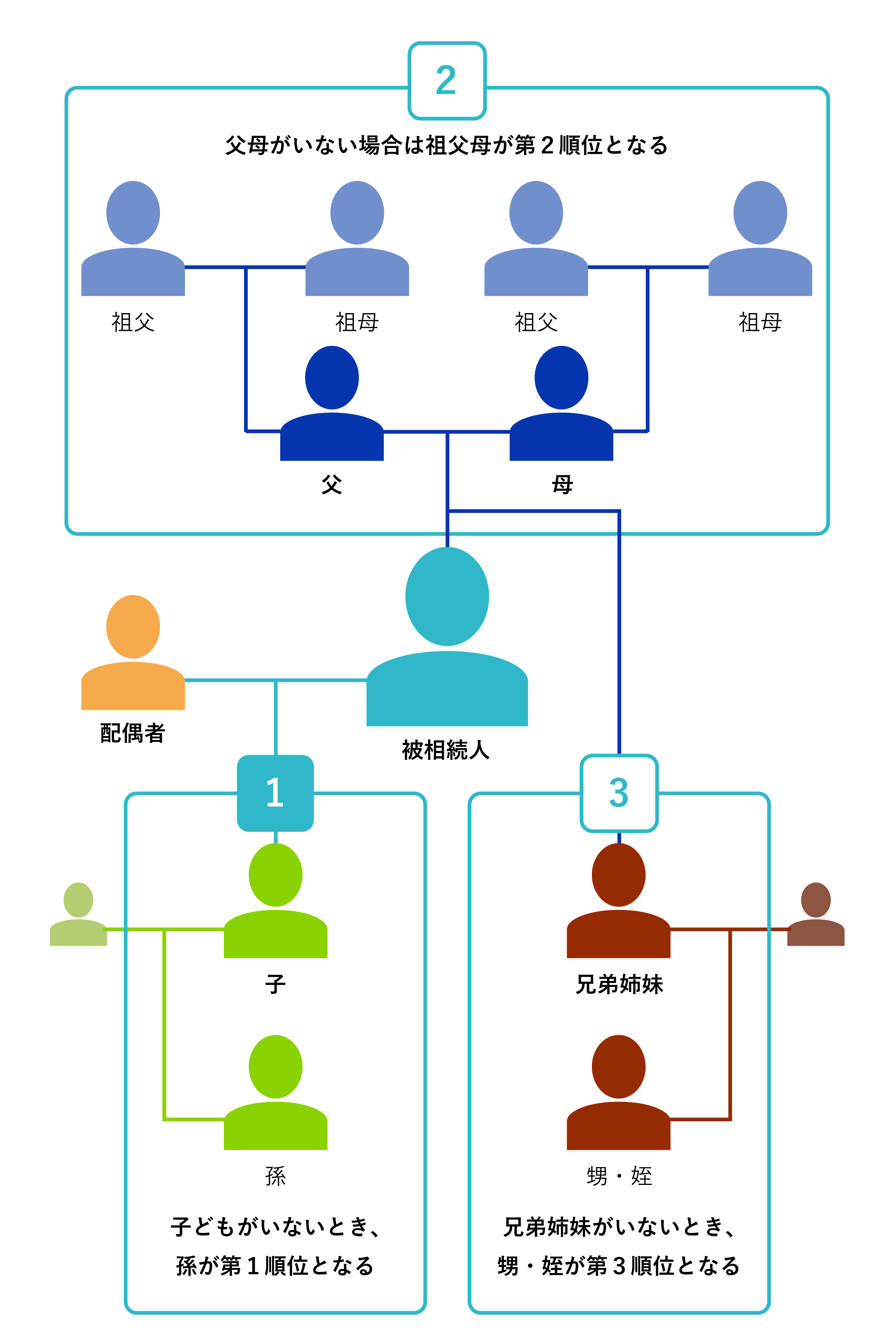

配偶者以外の相続人については順位が定められており、第1順位:子、第2順位:親、第3順位:兄弟姉妹という順に相続権が移っていきます。

相続権が次の順位へ移るのは、上位の相続順位に誰も相続できる人がいない場合(相続放棄を含む)に限られます。

相続人が既に亡くなっている場合、代襲相続が認められています。代襲相続とは亡くなった相続人の代わりにその相続人の子(相続人が親の場合はその親のさらに親)が相続人となる制度です。

父母・祖父母などの直系尊属と子・孫などの直系卑属に関しては、相続できる人がいなくなるまで何代でも相続権が移っていきますが(再代襲といいます)、兄弟姉妹については代襲相続はその兄弟姉妹の子(被相続人から見て甥・姪)までと定められており、再代襲は認められていません。

なお、代襲相続は相続するべき相続人の順位の地位を受け継ぐものであり、上位の順位の相続人がいればその余地はありません。

法定相続人と相続順位

法定相続分とは?

相続人が法律で決められているように、誰がどのくらい遺産を相続するか民法によって定められています。これを法定相続分といいます。

この法定相続分というのはあくまでも分配にあたっての基準となるものであり、必ずしもこの通りに分けなければならないということではありません。

相続人全員の合意が得られるのであれば、どういった割合で遺産を分割しても問題はありません。

法定相続分に従って遺産を相続した場合、相続割合は下の表のようになります。

配偶者の法定相続割合

| 法定相続人の組み合わせ | 法定相続分 | |

|---|---|---|

| 配偶者のみ | 配偶者:全部 | |

| 配偶者+子 (第1順位の法定相続人) |

配偶者:1/2 | 子:1/2 (第1順位の相続人が複数人いる場合はこれを均分) |

| 配偶者+親 (第2順位の法定相続人) |

配偶者:2/3 | 親:1/3 (第2順位の相続人が複数人いる場合はこれを均分) |

| 配偶者+兄弟姉妹 (第3順位の法定相続人) |

配偶者:3/4 | 兄弟姉妹:1/4 (第3順位の相続人が複数人いる場合はこれを均分) |

遺言書が遺されていた場合はどうなる?

遺言を巡って争うドラマや小説などがありますよね。遺言書がある場合は相続にどう影響するのでしょうか。

遺言書が優先される

まず遺言書がある場合に変わってくるのは相続順位・相続分です。

誰を相続人とするのか、誰にどの財産を残すのかが遺言書に記されていた場合、民法で定められた相続順位・相続分よりも優先されることとなります。

法定相続人となれるのは血族相続人のみですが、血族相続人以外にも財産を残したい場合は遺言書を作成しておけば血族相続人ではない人を相続人として指定することが可能です。

ただし、法定相続人には遺留分が認められており、遺言書がある場合にも遺留分についての権利はなくなりません。

遺言書と遺留分

遺留分とは、相続人に保障されている最低限の財産の取り分のことです。

基本的に被相続人には財産を誰にどのように分けるか、自由に決められることとなっています。

しかし、被相続人の財産の形成には相続人の貢献があると考えられること、相続する財産が相続人の生活保障となると考えられていることなどから、遺留分という最低限の財産の相続権利が認められているのです。

遺留分の割合は法律で決められており、遺言で遺留分を侵された場合は請求権を行使することができます。

遺留分の請求期限

遺留分の請求期限は「相続の開始及び遺留分を侵害する贈与または遺贈があったことを知ってから1年」となっており、請求期限を過ぎた場合は権利が時効によって消滅してしまいます。

また、遺留分を侵害する相続がおこなわれたことを知らないまま過ごしていた場合でも、相続開始から10年経過した場合にも権利は消滅します。

遺留分が認められている相続人

遺留分はすべての法定相続人に認められているわけではありません。

遺留分が認められているのは兄弟姉妹以外の相続人と民法で定められています。

子供なしの夫婦の相続の場合、遺言で全財産を妻に残すとしていた場合でも親には遺留分が認められるため、遺留分については請求があれば応じる必要があります。

一方で兄弟姉妹には遺留分は認められていないため、相続人が配偶者と兄弟姉妹というケースでは、遺言書に兄弟には財産を残さない旨記載しておくことで配偶者へ多く財産を残すことができます。

ケース別・子供がいない場合の相続順位と法定相続分

ここまで相続順位と相続分が法律でどのように定められているかを解説してきましたが、子供なしの夫婦の夫が亡くなったと仮定して、具体的に相続順位・相続分がどのようになるのか見ていきましょう。

ケース1・夫の親が健在

夫の両親のうちどちらかでも健在の場合、健在している夫の親は相続人となります。

この場合、夫に兄弟姉妹がいたとしても相続人にはなりません。

また、両親ともになくなっている場合でも、夫の祖父母が存命の場合は代襲相続により祖父母が相続人となります。

この場合でも夫の兄弟姉妹は相続人にはなりません。

直系尊属の場合再代襲は何代でも可能であるため、(かなりレアなケースとはなりますが)夫の父母・祖父母は亡くなっているが、曾祖父母が存命、という場合は曾祖父母が相続人となります。

父母などの直系尊属の相続人がいる場合の法定相続分は次の通りです。

子供がいない夫婦、夫が亡くなり夫の親が健在な場合

| 相続人 | 妻の相続割合 | 夫の親の相続割合 |

|---|---|---|

| 妻と夫の親どちらか1人 | 財産の2/3 | 財産の1/3 |

| 妻と夫の両親 | 財産の2/3 | 夫の父:財産の1/6、夫の母:財産の1/6(合計で財産の1/3) |

夫の親には遺留分が認められており、夫の親の遺留分の割合は法定相続分(財産の1/3)の半分、つまり財産の1/6となります。

もし夫の両親が存命の場合は、遺留分は父母それぞれが財産の1/12となります。

もし遺言で親に財産を残さないとしていても、夫の親から遺留分の請求をされる可能性があり、請求された場合は妻はそれに応じなければなりません。

ケース2・夫の両親がすでに亡くなっており、兄弟がいる

夫の両親が他界しており、代襲相続できる人もおらず、なおかつ夫に兄弟姉妹がいる場合の法定相続人は妻と夫の兄弟姉妹となります。

兄弟姉妹が既に亡くなっている場合は兄弟姉妹の子(夫の甥・姪)が代襲相続により相続人となりますが、夫の甥・姪もすでに亡くなっている場合はその兄弟姉妹の相続権は消滅します。

これは兄弟姉妹については再代襲が認められていないためです。

妻と夫の兄弟姉妹が相続人となる場合の法定相続分は次の通りです。

子供がいない夫婦、夫が亡くなり夫の兄弟姉妹が相続人となる場合

| 相続人 | 妻の相続割合 | 夫の兄弟姉妹の相続割合 |

|---|---|---|

| 妻と夫の兄弟姉妹1人 | 財産の3/4 | 財産の1/4 |

| 妻と夫の兄弟姉妹2人 | 財産の3/4 | 兄弟姉妹1人あたりの財産1/8(兄弟姉妹合計で財産の1/4) |

| 妻と夫の兄弟姉妹3人 | 財産の3/4 | 兄弟姉妹1人あたりの財産1/12(兄弟姉妹合計で財産の1/4) |

| 妻と夫の兄弟姉妹4人 | 財産の3/4 | 兄弟姉妹1人あたりの財産1/16(兄弟姉妹合計で財産の1/4) |

兄弟姉妹は年齢が近いことが多いため、夫が亡くなったときには夫の兄弟姉妹もすでに亡くなっているというケースも散見されます。

その場合は甥や姪が相続人となりますが、相続権を持つこととなる甥や姪とは夫の生前疎遠であった、という場合に特にトラブルとなることが多いです。

兄弟姉妹には遺留分が認められていないこともあり、夫の兄弟姉妹(またはその子)とのトラブルは遺言書などの生前の相続対策をしっかりおこなうことで回避できる確率が高くなります。

夫の財産をできる限り妻に残すために生前にできること

1、遺言書を作成する

配偶者にできるだけ財産を残すための対策として、まず考えたいのが遺言書の作成です。

遺言書は先に述べたように、民法に定められた相続順・相続分より優先されるため、相続に被相続人の意思を反映させることができます。

ただし、遺言書を作成しても遺留分の請求権は消滅しません。

父母などの直系尊属の相続人がいる場合は、遺留分以下の相続となった場合に遺留分の請求が可能になるため、他の対処法もあわせて考えておく必要があります。

また、遺言書が有効となるには満たすべき方式があり、その要件を満たさないものは遺言書自体が無効となったり、トラブルの元となることがあります。

遺言書を作成する場合には種類と満たすべき法定の様式をきちんと確認したうえで作成するようにしましょう。

遺言書の3つの種類

遺言書には大きく分けて下の3つがあり、それぞれに特徴・メリットデメリットがあります。

- 自筆証書遺言

- 公正証書遺言

- 秘密証書遺言

自筆証書遺言のメリット・デメリット

1つ目の「自筆証書遺言」は遺言者が遺言書を自筆で紙に書いて作成する方法です。

一番手軽な作成方法ですが、有効な遺言書とするには以下の条件を満たさなければなりません。

- 全文手書きすること(パソコンの使用は財産目録の作成のみ可)

- 日付・氏名を手書きし、押印すること

メリットは手軽に作成できてお金もかからないことですが、デメリットはその手軽さゆえに紛失したり、偽造や隠ぺいが疑われてしまうこと。

また、方式に不備があった場合にはせっかくの遺言内容が無効となってしまうこともあるため注意が必要です。

なお、2020年7月から自筆証書遺言保管制度の運用が開始されました。

これは、自筆証書遺言を遺言書保管所(全国の法務局)で保管してくれるもので、偽造などの防止が期待できます。

令和3年度以降、遺言者が亡くなった際に遺言書が保管されていることを指定した人に通知するという仕組みも導入が予定されています。

公正証書遺言のメリット・デメリット

2つ目の「公正証書遺言」は、公証人が遺言者から内容を聞き取りながら作成する遺言です。

証人2人の立会いのもと作成され、出来上がった遺言書は公証人役場で保管されることとなります。

メリットは公証人が作成することによる不備の少なさが挙げられます。また、作成後保管もしてもらえるため、偽造されたり紛失してしまうリスクを限りなく低くできます。

デメリットは費用がかかることで、相続財産の総額によってその料金は変動します。

秘密証書遺言のメリット・デメリット

3つ目の「秘密証書遺言」とは、遺言書の作成を遺言者がおこない、その存在を公証役場で公証人・証人2人とともに証明することで、遺言の内容は秘密にしつつ、遺言書の存在を明らかにできるというものです。

自筆証書遺言と違ってパソコンで作成したものも遺言書として認められますが、自筆による署名が必要であること、遺言書に押印した印鑑で封筒に封印が必要なことに注意が必要です。

秘密証書遺言は誰にも内容を知られないことがメリットである一方、方式に不備があった場合に遺言内容が無効になる恐れがあること、自身で保管が必要になることから紛失等の恐れがあることなどがデメリットとして挙げられます。

2、生命保険に加入する

子供がいない夫婦ができる相続対策として、生命保険への加入も有効です。

保険金は遺産分割の対象外であり、遺留分の計算からも原則除かれるため、遺留分の金額を圧縮することができるのです。

2019年7月の法改正により遺留分は原則として現金で支払うこととなったため、めぼしい資産が自宅しかなければ、最悪の場合自宅を売却するしかないことも。

しかしながら保険金は遺留分の対象外となるため、財産の一部を保険金で用意することでこういった事態を避けることができるかもしれないのです。

また、保険金は相続税の課税対象ではありますが、非課税枠が設定されていることから相続税対策としても有効です。

新しい制度「配偶者居住権」

2020年4月より、被相続人の配偶者に「配偶者居住権」という権利が認められることとなりました。

これは、相続発生前から被相続人の自宅に住んでいた配偶者が、その自宅を相続しなかった場合でも続けて居住できるというものです。

具体的には自宅の権利を住む権利(配偶者居住権)とそれ以外の権利に分割し、それぞれの権利を相続することになります。

配偶者居住権が認められるには登記が必要となること、また、配偶者居住権は売却ができず、配偶者居住権を取得した配偶者の死亡に伴い権利が消滅するため相続もできないことに注意が必要です。

3、夫婦間で生前贈与をおこなう

続いてご紹介する相続対策は、夫婦間で生前贈与をおこない、夫婦の共有財産について均等に名義分けしておくことです。

ただし、贈与をおこなう金額によっては贈与税がかかること、また、非課税枠での贈与であっても毎年贈与をおこなっていたがゆえに定期贈与とみなされ、贈与税が課せられるケースもあるため、贈与に関しては税理士等の専門家に相談の上行うのがベターです。

なお、結婚して20年以上の夫婦なら贈与税の配偶者控除が受けられます。

この特例は通称「おしどり贈与」と呼ばれ、いくつかの条件を満たすことにより配偶者に2,000万円までの不動産もしくは不動産購入資金を非課税で贈与することができます。

生前贈与の注意点

相続対策として有効な生前贈与ですが、生前贈与された財産のうち以下のようなものは遺留分の計算に含める場合があります。

- 相続開始前1年以内の贈与財産

- 遺留分を侵害することを双方が承知の上で贈与した財産

- 相続人に対する一定の財産(特別受益)

4、遺留分を放棄してもらう

夫の親が存命であり、なおかつ関係が良好である場合には、遺留分の放棄をお願いすることも検討してみましょう。

遺留分は相続開始後に請求するかどうかを決められるのはもちろんですが、相続開始前(被相続人が生きている間)に放棄をすることも可能です。

生前に遺留分を放棄する場合、家庭裁判所へ申立ての上、許可されることが必要です。

家庭裁判所が遺留分放棄を許可するかどうかは、次の3つの基準に照らし合わせて判断されます。

- 相続人本人の意思によるものであること

- 遺留分放棄に合理的な理由があること

- 遺留分と同等の代償があること

ただしお金の話は家族間であっても大変デリケートな話題であるため、むやみに遺留分の放棄をお願いすることで関係が悪化してしまうというリスクも多分にはらんでいます。

遺留分の放棄をお願いするかは今までの関係や利害関係も含め、慎重に判断するべきでしょう。

なお、遺留分に関する権利を放棄するだけで遺産を相続する権利は喪失しないため、遺留分を放棄した者に一切の財産を渡さないようにするためには、被相続人はその旨の遺言書を作成する必要があります。

5、養子縁組をする

妻以外に財産を相続させたい人がいる場合は、養子縁組をおこなうことも有効です。

養子縁組をして養子になった人は実子と同じ扱いになるため、配偶者に次いで相続順位が1位となります。

そのため、養子が相続を放棄したり死亡しない限りは親や兄弟には相続権が移りません。

養子縁組をする際は相続税のシミュレーションなどもおこない、誰にどのくらい相続させるかを考えておくようにしましょう。

子供なしの夫婦の相続に関するQ&A

Q:子供がいない場合、誰が相続人になる?

配偶者は常に相続人になりますが、内縁関係の場合は相続人にはなりません。また、被相続人の親が健在の場合は配偶者に加えて親も相続人になります。

直系尊属は何代でも代襲相続可能であるため、例えば夫が被相続人の場合、夫の両親が亡くなっていても、その祖父母が存命であれば祖父母が相続人に、祖父母が亡くなっていても曾祖父母が存命であれば曾祖父母が相続人に、といった形で何代でもさかのぼることができます。

さらに、被相続人の親がすでに亡くなっており代襲相続できる人はいないが、被相続人に兄弟姉妹がいる場合は、兄弟姉妹も配偶者とともに相続人になります。一方、被相続人の兄弟姉妹が亡くなっている場合はその子(甥・姪)まで代襲相続可能ですが、甥・姪も亡くなっている場合はその兄弟姉妹の相続権は消滅します。

Q:子供がいない場合の法定相続分は?

配偶者と親が相続人の場合の法定相続分は、配偶者が2/3、親が1/3(両親とも存命ならこれを2分割し1/6ずつとなる)です。また、配偶者と兄弟姉妹が相続人の場合、配偶者が3/4、兄弟が1/4(複数人いる場合はこれをさらに均分)となります。

Q:遺言があれば財産をすべて配偶者に残せる?

遺言は法定相続人・法定相続分より優先されます。しかし、遺留分を侵害することは認められないため、遺留分を請求されれば侵害している限度で応じる必要があります。

なお、遺留分割合は法律で定められています。また、親(相続順位2位)には遺留分が認められていますが、兄弟姉妹(相続順位第3位)には認められていません。

Q:配偶者にできるだけ財産を残すためには?

配偶者に財産をきちんと相続させるには、遺言書を作成する必要があります。もちろん、遺言が無効とならないよう法定の様式などに注意し、遺留分についても考慮しておいたほうが良いでしょう。

また、生命保険に加入しておき、遺留分の圧縮と現金の確保ができるようにする、夫婦間で生前贈与をおこない共有財産を均等に名義分けするといった、生前からの準備も大切です。

このほか、結婚20年以上なら、配偶者に2,000万円までの不動産もしくは不動産購入資金を非課税で贈与することができる「おしどり贈与」の特例を活用する方法もあります。

さらに、親との関係が良好な場合には、遺留分の放棄をお願いしてみるのも良いかもしれません。一方、配偶者以外にもし財産を残したい人がいるなら養子縁組も検討の余地があります。

まとめ

子供なしの夫婦が配偶者にできるだけ財産を残すための対策について、法定相続人・法定相続分の解説も含めてご紹介してきました。

なるべく多く配偶者に財産を残すために有効な対策として、

- 遺言書を作成して、相続に被相続人の意思をできる限り反映させる

- 生命保険に加入し、遺留分を圧縮するとともに手元に現金が用意できるようにする

- 生前贈与で夫婦間の共有財産を均等に名義分けする

などがあります。

また、条件に当てはまる場合、次のような対策についても検討する価値はあるでしょう。

- 結婚して20年以上:おしどり贈与の特例を使い、不動産or不動産購入資金の贈与

- 親との関係が良好:遺留分の放棄をお願いする

- 配偶者以外にも財産を残したい人がいる:養子縁組

「自分にはどのような対策が有効なのか知りたい」、「確実に対策をおこないたい」という方は一度専門家に相談するのがおすすめ。e行政書士ではお近くの専門家との無料相談をご案内することが可能ですので、相続対策でお困りの方はお気軽にご相談ください。

ご希望の地域の専門家を探す

ご相談される方のお住いの地域、遠く離れたご実家の近くなど、ご希望に応じてお選びください。

この記事を書いた人

相続専門のポータルサイト「いい相続」は、相続でお悩みの方に、全国の税理士・行政書士・司法書士・弁護士など相続に強い、経験豊富な専門家をお引き合わせするサービスです。

「e行政書士」の相続手続に関する役立つ情報は「いい相続」編集スタッフがお届けしています。また「いい相続」では、相続に関連する有資格者の皆様に、監修のご協力をいただいています。

▶ いい相続とは

▶ 監修者紹介 | いい相続

相続手続きに関する他の記事

-

共同相続人とは?定義や法定相続人との違いについてわかりやすく説明

共同相続人とは?定義や法定相続人との違いについてわかりやすく説明

-

株式の相続はどうやるの?株式の調べ方や名義変更の手続き、評価方法までわかりやすく解説

株式の相続はどうやるの?株式の調べ方や名義変更の手続き、評価方法までわかりやすく解説

-

相続放棄手続きの方法、期限や注意点も解説

相続放棄手続きの方法、期限や注意点も解説

-

車の所有者が亡くなったときの名義変更の相続手続きをわかりやすく解説!

車の所有者が亡くなったときの名義変更の相続手続きをわかりやすく解説!

-

相続手続きの一覧とスケジュール|流れと期限・必要書類・手順をどこよりもわかりやすく解説!【行政書士監修】

相続手続きの一覧とスケジュール|流れと期限・必要書類・手順をどこよりもわかりやすく解説!【行政書士監修】

-

法定相続情報一覧図(法定相続情報証明制度)どんな手続きに利用できる?流れや費用まとめて解説【行政書士監修】

法定相続情報一覧図(法定相続情報証明制度)どんな手続きに利用できる?流れや費用まとめて解説【行政書士監修】

-

相続に関わる時効|知らなかった!は許されない相続手続きの時効とその根拠【行政書士監修】

相続に関わる時効|知らなかった!は許されない相続手続きの時効とその根拠【行政書士監修】

-

相続人がいないときの相続財産の行方と不動産のリスク【行政書士監修】

相続人がいないときの相続財産の行方と不動産のリスク【行政書士監修】

-

遺産相続手続き代行|相続手続きの流れと依頼する専門家の選び方、費用の目安【行政書士監修】

遺産相続手続き代行|相続手続きの流れと依頼する専門家の選び方、費用の目安【行政書士監修】

-

行政書士ができる相続手続きとは?司法書士との違いや費用の目安から行政書士選びのポイントまで【行政書士監修】

行政書士ができる相続手続きとは?司法書士との違いや費用の目安から行政書士選びのポイントまで【行政書士監修】